#02 Retail-Renaissance

Retail-Renaissance: Klein- und Mittelstädte mit guten Aussichten

Es gibt eine schlüssige Argumentationskette, warum Highstreet-Retail in Klein- und Mittelstädten eine Renaissance erleben und die großen Metropolen outperformen dürfte. Dies wäre die Umkehr eines 25 Jahre währenden Trends.

Genau wie beim Niedergang dieses Marktsegmentes sind strukturelle Entwicklungen, vor allem Demographie, Wanderungsbewegungen und New Work, Grundlagen dieser These. Eine vielversprechende Investmentstrategie kann es daher sein, einen Fokus auf Highstreet Units in Klein- und Mittelstädten zu legen – insbesondere, wenn man nicht kleinteilig einzelne Gebäude, sondern sukzessive ganze Straßenzüge ankauft. Aufgrund der kleinteiligen Besitzverhältnisse kann dies zugegebenermaßen ein langwieriger und mühseliger Prozess sein.

Der Blick zurück

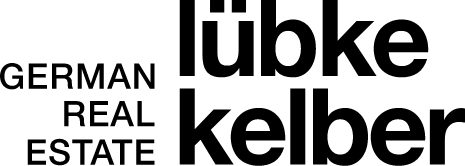

Schauen wir uns zuerst an, wie sich der Einzelhandel in der Vergangenheit entwickelt hat. Die Analyse der Spitzenmieten im Highstreet Einzelhandel zeigt, dass insbesondere die A-Märkte in den letzten 20 Jahren bis 2017 eine Phase nahezu ungebrochenen Wachstums erlebten. Dies ist vor dem Hintergrund, dass wir sowohl mit „dot.com“ als auch mit der „Great Financial Crisis“ (GFC) zwei einschneidende Wirtschaftskrisen hatten, bemerkenswert. Hier zeigten sich speziell die A-Märkte ziemlich unbeeindruckt.

Das heißt, dass die Performance im Einzelhandel vor allem strukturell und weniger konjunkturell, bzw. zyklisch geprägt war. Treiber des Booms waren unter anderem die Festivalisierung des Handels und die damit zusammenhängende Fokussierung von Händlern auf die besten Flächen. Gleichzeitig waren die Dekaden nach 2000 von einer massiven Globalisierung des Handels geprägt: Es gab viele internationale Eintritte nach Deutschland. Und diese Händler wollten ihre Flagship Stores werbewirksam in den besten Lagen etablieren. Diese Trends griffen in den kleineren Städten nicht, bzw. hatten sogar einen gegenteiligen Charakter, weil die Erlebnisfunktion deutlich weniger ausgeprägt war als in den Top-Einkaufsstraßen. In Kombination mit schwächerem Bevölkerungswachstum führte das dazu, dass der Handel in Klein- und Mittelstädten mit großen Herausforderungen zu tun hatte, was in vielen Fällen zu einer Banalisierung der Handelsstruktur sowie zu erhöhten Leerständen führte.

Mit dem massiven Wachstum des E-Commerce, der ab circa 2010 relevant wurde, erfuhren diese (weiter anhaltenden) Trends nun eine deutlich gegenläufige und sehr prägende Entwicklung. In Konsequenz stagnierten die Spitzenmieten ab 2016 trotz wirtschaftlichen Booms und fielen in den kommenden Jahren. [1] Hier zog auch das gerne zitierte Argument nicht mehr, dass die hohen Mietkosten, die häufig nicht durch Umsätze in der Ladenfläche gedeckt waren, gegen das Marketingbudget gebucht werden.

Grafik 1: Spitzenmieten Einzelhandel (Index, 2000=100)

Quelle: Riwis, bulwiengesa, Lübke Kelber Research

Allgemein war die Mietentwicklung außerhalb der großen Zentren deutlich schwächer – eben weil diese Standorte nicht in gleichem Maße von den oben beschriebenen Treibern profitierten. Dabei ist anzumerken, dass die Grafik 1 hier die tatsächliche Performance der kleineren Städte noch besser darstellt, als sie tatsächlich war. Denn sie bildet nur die Spitzenmieten, also den besten Teil des Marktes ab, nicht aber die gestiegenen Leerstände beispielsweise.

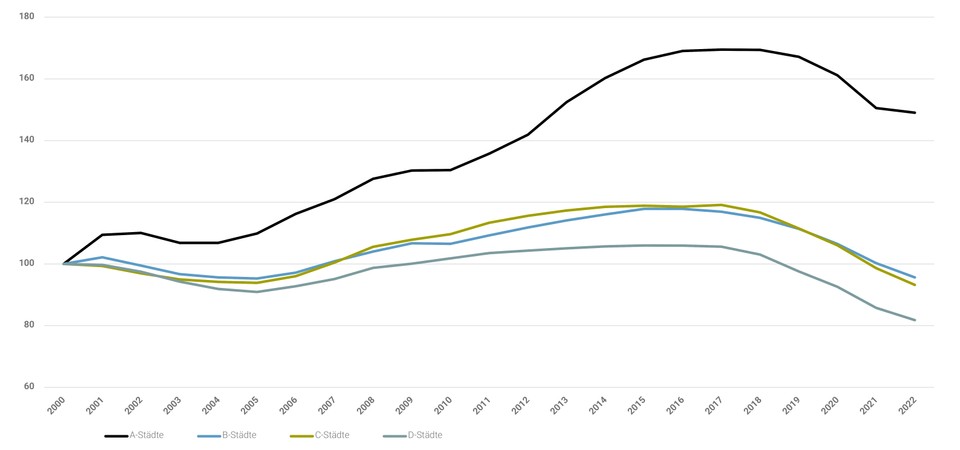

Aus Investmentsicht stellte sich der Einzelhandel über viele Jahre als äußerst lukrativ dar. Ein Blick auf die Total Returns der verschiedenen Immobiliensegmente (Grafik 2) zeigt, dass über eine Halteperiode von zehn Jahren bis einschließlich 2018 der Handel nahezu durchgehend der outperformende Sektor war. In den vergangenen Jahren wurde er aber weit von Büro und Industrial (Logistik und Light Industrial) abgehängt. In den vergangenen 20 Jahren lag dabei die Performance der Einzelhandelsimmobilien der A-Märkte mit 8 % p.a. deutlich über den B- (6,4 %), C- (6,5 %) und D-Märkten (6,1 %).

Grafik 2: Durchschnittliche Total Returns der A-Städte über 10 Jahre bis… (in %)

Quelle: Riwis, bulwiengesa; Lübke Kelber Research

Der Blick nach vorne: Und das ändert sich jetzt alles?

Auf unterschiedlichen Ebenen ist hier aktuell ein Wandel im Gange.

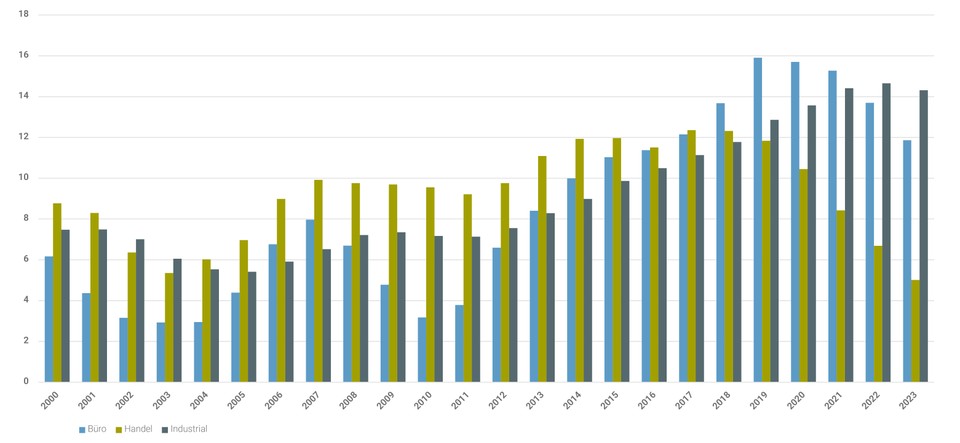

Zum einen hat sich der Bereich Einzelhandel unbemerkt in den letzten Quartalen, in einem sicherlich schwachen Markt, zu dem kommerziellen Immobiliensektor mit der stärksten Performance entwickelt. Nach Analyse von MSCI lag der Total Return für Einzelhandelsimmobilien in Europa in Q2 2023 bei 0,4 % der stärkste (Grafik 3).

Grafik 3: Europäische Total Returns nach Sektor in %

Quelle: MSCI, European Commercial Property Returns

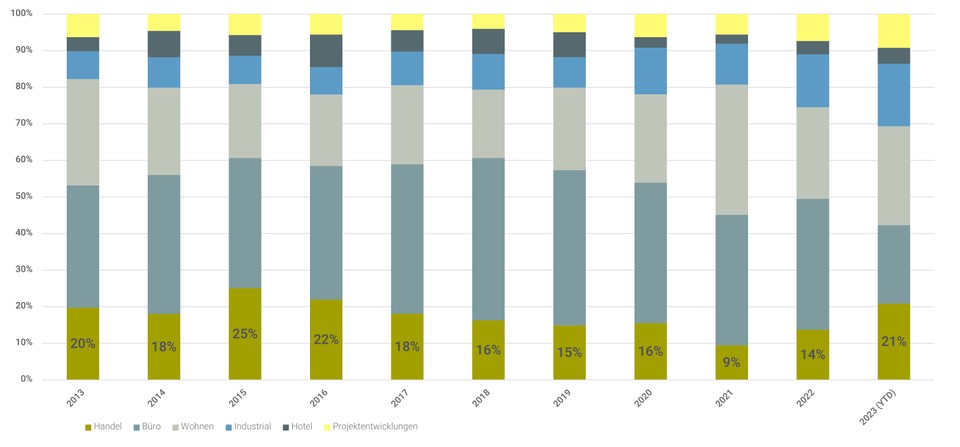

Zum anderen nehmen Einzelhandelsinvestments in Deutschland nun wieder eine deutlich tragendere Rolle ein. So ist der Einzelhandelsanteil des Transaktionsvolumens von 9 % im Jahr 2021 auf nun 21 % gestiegen – der höchste Anteil seit 2016. Das liegt sicherlich auch an Sondereffekten, wie der Slate – x+bricks-Transaktion mit einem Volumen von etwas über € 1 Mrd.

Grafik 4: Anteil am deutschen Transaktionsvolumen*

Quelle: MSCI, Lübke Kelber Research

Here they come: Binnenmigration als Treiber für Klein- und Mittelstädte

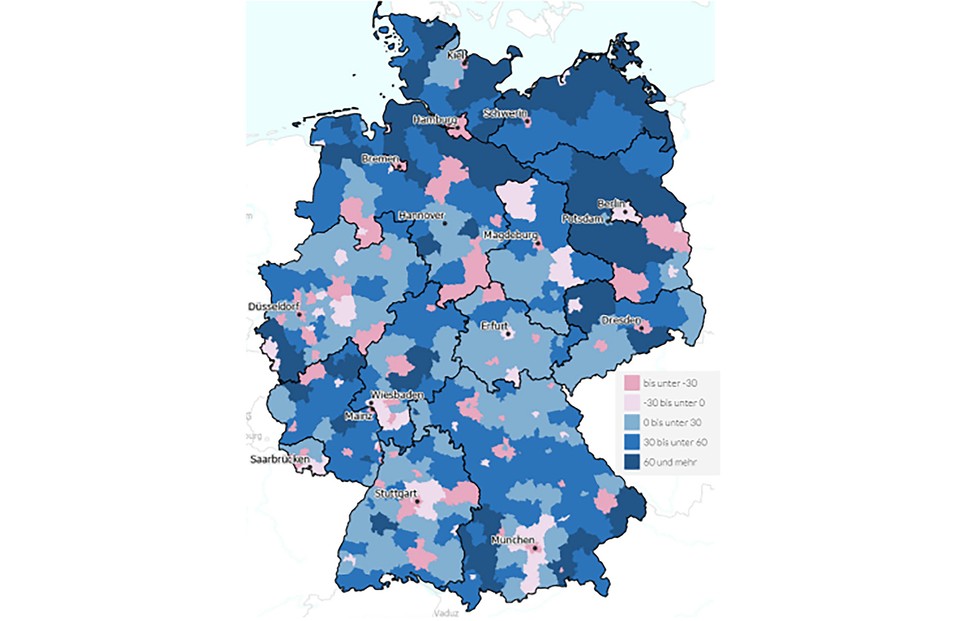

Längerfristig und vorwärtsblickend werden vor allem Wanderungsbewegungen die Performance des Handels in Städten aus der zweiten und dritten Reihe stärken. Bereits seit mehreren Jahren ist die Binnenmigration in Deutschland in den großen Metropolen negativ (Karte 1), während Umlandgemeinden und nahe gelegene Sekundärstädte gewinnen.

Karte 1: Binnenwanderung innerhalb Deutschlands: Saldo der Binnenwanderung in 10.000 EW (2021)

Quelle: BBSR

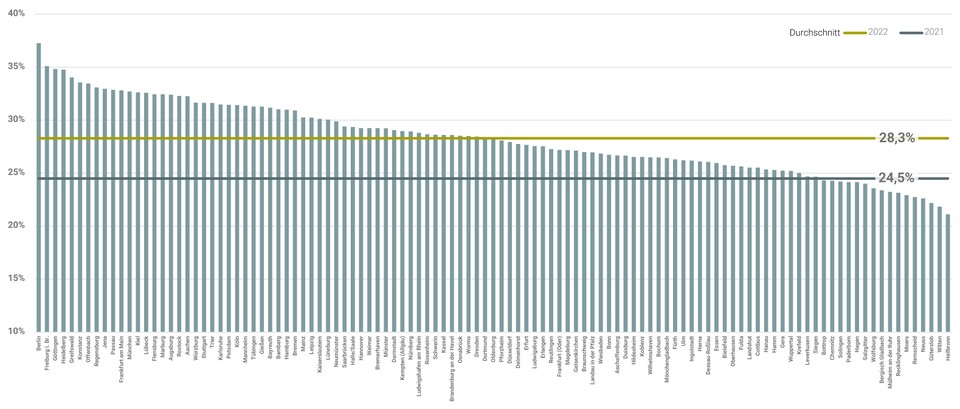

Gründe hierfür sind die hohen Mieten, die zu hohen Belastungsquoten führen (Grafik 5), aber auch die extreme Wohnungsknappheit. Liegt die Leerstandsquote der deutschen Gemeinden im Schnitt bei 2,6%, ist der Durchschnitt der Top 7 bei 0,7 %, wobei München mit 0,2 % besonders dramatisch ist.

Grafik 5: Belastungsquoten beim Mieten einer Wohnung in % des Haushaltseinkommens

Quelle: Lübke Kelber Research

Dieser Trend hat sich durch die COVID-19 Pandemie aus verschiedenen Gründen verschärft. Zum einen, weil die Lockdowns ein Bedürfnis nach mehr Platz und eine Sehnsucht ins Grüne mit sich brachten. Dies ist ein Trend, der auch durch das zunehmende ökologische Bewusstsein verschärft wird. So zeigt eine aktuelle Studie der TU Darmstadt [2], dass Nachhaltigkeit und „Wohnen im Grünen“ ein Hauptkriterium aktueller Wohnraumnachfrage ist. Dies ist ein Umstand, der in kleineren, weniger dichten Städten häufig leichter realisierbar ist als in den großen Metropolen.

Zum anderen führte COVID-19 dazu, dass es bei vielen Berufen eine deutlich zugenommene Flexibilität durch die Möglichkeiten von Remote Work gibt. Dies bringt eine zunehmende Unabhängigkeit vom Arbeitsstandort und dem Wohnstandort mit sich. Man muss also nicht mehr zwangsläufig da wohnen, wo man arbeitet. Je geringer die Anwesenheit im Büro, desto höhere Fahrzeiten kann man theoretisch in Kauf nehmen. Dieser Umstand sollte den oben beschriebenen Binnenwanderungstrend verstärken und zudem geographisch ausdehnen.

In Summe sprechen diese Faktoren dafür, dass das Bevölkerungswachstum in attraktiven und bezahlbaren Städten der zweiten und dritten Reihe über die nächsten Jahre dynamischer darstellen wird als in den großen Metropolen.

Und das ist relevant für den Einzelhandel?

Eine zunehmende Bevölkerung, vor allem von Bevölkerungskohorten mit höherer Kaufkraft, sollte sich dementsprechend positiv auf den Highstreet-Einzelhandel in den entsprechenden Märkten auswirken.

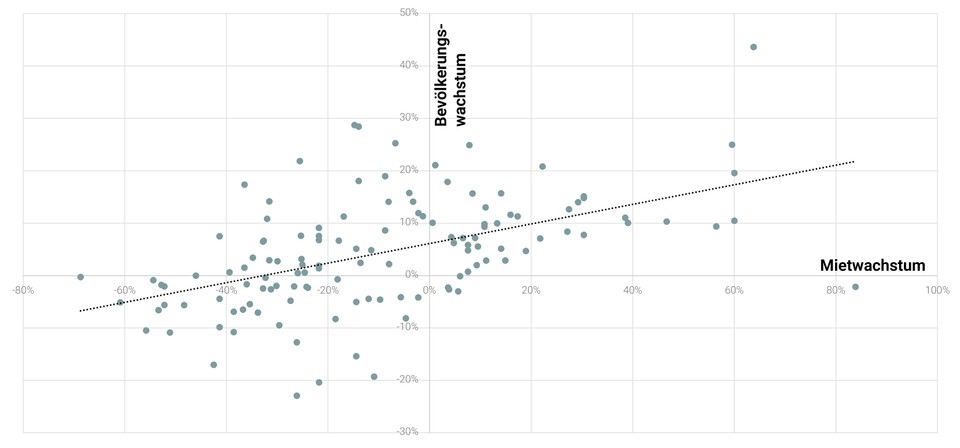

Eine Korrelations-Analyse der Bevölkerungsentwicklung und der Mietentwicklung im Einzelhandel der unterschiedlichen Städte bestätigt diese Einschätzung. Zwar ist die Wechselwirkung nicht perfekt, mit einer Korrelation von 0,51 aber sicherlich statistisch relevant. So war die Menge der Märkte mit fallenden Mieten in der Vergangenheit dominiert von Städten mit sinkender Bevölkerung, während steigenden Mieten überwiegend in Städten mit Bevölkerungszuwachs realisiert wurden.

Grafik 6: Bevölkerungswachstum und Spitzenmietwachstum im Einzelhandel (A-, B-, C, und D-Märkte, 2000-2022)

Quelle: Riwis, bulwiengesa; Destatis; Lübke Kelber Research

Vor diesem Hintergrund – und auf Grundlage der zu erwartenden dynamischen Bevölkerungsentwicklung in attraktiven und bezahlbaren Städten – sollten eben jene Städte der zweiten und dritten Reihe in der Zukunft eine überproportional positive Entwicklung im Handel erfahren. Die Handelsimmobilien und die Mietentwicklung dieser Märkte sollten sich positiver entwickeln als die der großen Metropolen. Dies wäre die Umkehr eines 25 Jahre währenden Trends.

Highstreet-Investmentansatz: Wachstumsaussicht bei niedrigen Faktoren

Aus Investorensicht ergeben sich durch die zu erwartende Renaissance des Handels in den Klein- und Mittelstädten attraktive Ansätze. Denn hier sind die Ankaufsfaktoren wegen des widrigen Umfeldes in den letzten 10 bis 20 Jahren auf ein niedriges Niveau gesunken. Sie liegen nicht selten in der Region des 10-fachen, was einer Ankaufsrendite von 10 % entspricht. Bei zu erwartenden Mietsteigerungen in attraktiven und bezahlbaren Märkten lassen sich demnach überproportional hohe Total Returns erwarten.

Zwar waren, wie oben dargelegt, insbesondere strukturelle und langfristigen Faktoren für die Performance von Handelsimmobilien verantwortlich. Es müssen dennoch die zyklischen und kurzfristigen Entwicklungen berücksichtigt werden. Hier bleibt die Situation im Handel im Allgemeinen herausfordernd. Denn sowohl die anhaltende wirtschaftliche Schwächephase [3] als auch das nach wie vor hohe Inflationsgefüge wirken dämpfend auf die Umsätze im Einzelhandel [4]. Zyklisch bleiben also weiterhin Risiken, während es strukturell und langfristig Opportunitäten gibt, wo es sie in der Vergangenheit in der Form vielleicht nicht gegeben hat. Dezidierte und tiefe Mikro- und Makroanalysen bleiben hier also der Schlüssel zum Erfolg.

Think big: Arrondierung von ganzen Highstreets statt Einzelassets

Um dem modernen Anspruch der Konsumenten an den Einzelhandel gerecht zu werden, und damit auch ein Maximum an Performance aus den Investments zu generieren, empfiehlt sich, zumindest theoretisch, ein „abenteuerlicher“ Ansatz: Statt viele kleine Gebäude in verschiedenen Städten zu kaufen, sollte der Fokus auf der sukzessiven Akquirierung von ganzen Geschäftsstraßen liegen.

Denn so lässt sich ein ganzheitliches Assetmanagement und eine ganzheitliche Vermietungsstrategie garantieren. Ähnlich dem klassischen Centermanagement kommt es hier nicht auf den Vermietungserfolg einer einzelnen Einheit an, sondern vielmehr auf das Konzept und die Struktur des gesamten Ensembles. Hier lässt sich ein zielgruppenorientertes Gesamtangebot abbilden, was den Konsumenten das beste Erlebnis und damit dem Investor das nachhaltigste Ergebnis liefert.

Der Ansatz birgt sicherlich auch ein höheres Risiko, insbesondere, wenn man auf die „falsche“ Stadt oder Mikrolage setzt und ist zudem wegen der Kleinteiligkeit der bestehenden Eigentümerstruktur ein langwieriger Prozess. Es gibt aber (internationale) Beispiele wie Shaftesbury PLC die ein eben solches Konzept erfolgreich umsetzen.

(1) Natürlich ab 2021 verstärkt durch die COVID-19 Einschränkungen

(2) Pfnür et al., Ökologische Nachhaltigkeit als Treiber der Transformation des Wohnens in Deutschland – Empirische Studie bei privaten Haushalten. In: Arbeitspapiere zur immobilienwirtschaftlichen Forschung und Praxis, Band Nr. 45, Juli 2022

(3) Der IWF erwartet für das laufende Jahr einen Rückgang des BIPs um 0,5% und für 2024 einen verhaltenen Anstieg von 0,9%. imf.org/en/Countries/DEU

(4) Für den Zeitraum Januar bis August weist Destatis ein Anstieg der nominalen Umsätze im Einzelhandel von 3,1 % aus, aber einen realen, inflationsberenigten Rückgang um 3,8 %. Der Internet- und Versandhandel fiel real sogar um 4 %. Einzelhandelsumsatz im August 2023 um 1,2 % niedriger als im Vormonat - Statistisches Bundesamt (destatis.de)

* Entity- und M&A-Transaktionen sind ausgeschlossen