#01 Ladies and Gentlemen, restart your Engines!

Wie sind die Verhältnisse für eine Jahresendrally?

Im letzten Jahr fiel die Jahresendrally aus. Stattdessen wurde der Immobilien Grand Prix von einem massiven Unwetter zum Erliegen gebracht. Der Sturm aus geopolitischer Krise und Zinsschock sorgte für ausgesprochen widrige Verhältnisse, so dass einige Fahrer crashten oder von der Straße abkamen, andere sich hinter dem Safety Car sammelten oder ganz in die Boxengasse fuhren. Der Sturm ist nun weitestgehend vorbei. Die Straßen sind wieder frei, wenn auch noch sehr nass. Wer nun vollgetankt, mit dem passenden Reifen und der richtigen Strategie im Rennen ist, kann viele Punkte für sein Team nach Hause fahren.

Bodenbildung

Um das Formel Eins Bild hier mal zu beenden: Nein, es wird sicher keine klassische Jahresendrally geben, wie wir sie in den vergangenen 10+ Jahren erlebt haben. Allerdings sind die Märkte nun wieder kalkulierbarer, da der Zins-Anstiegszyklus sich dem Ende nähert oder bereits am Ende ist und damit die kalkulatorische Unsicherheit zurückgeht. Gleichzeitig ist das zinsinduzierte Repricing im professionellen bzw. institutionellen Markt weitestgehend abgeschlossen und wir sind mitten in der Bodenbildung. Mit nun nachhaltigerem Pricing lassen sich mit einer entsprechend hohen Eigenkapitalquote attraktive Investmentopportunitäten identifizieren. Die Qualität des Investments hängt dabei allerdings wesentlich stärker von fundamentalen Angebots- und Nachfrageparametern, sowie individuellen Gebäudespezifika ab, als in den vergangenen zehn Jahren.

Pricing

Seit Mitte 2022 hat sich der Investmentmarkt rapide von einem überhitzten Verkäufermarkt zu einem vergleichsweise illiquiden Käufermarkt gewandelt. Dies ist das Resultat der Kausalkette aus Invasion der Ukraine, folgendem Preisschock, und dem massiven Zinsanstieg, mit dem die EZB konterte. In Konsequenz gingen vor allem fremdkapitalgetriebene Strategien nicht mehr auf und Business Pläne für Neuinvestitionen rechneten sich nur bei deutlich höheren Ankaufsrenditen als noch ein oder zwei Jahre zuvor.

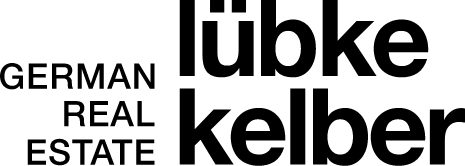

Diese Entwicklung ist in der Grafik 1 plakativ dargestellt, wo ich für ein theoretisches Beispielobjekt den maximalen Kaufpreis pro Quadratmeter errechnet haben, den eine Investorin zahlen kann, wenn sie eine bestimmte Ausschüttungsrendite erreichen möchte. Den einzigen Faktor, den ich in dieser Rechnung angepasst habe, sind die Finanzierungskosten.

Grafik 1: Sensitivitäten Beispielimmobilie: möglicher Quadratmeterpreis bei variierenden Ausschüttungsrenditen und LTVs

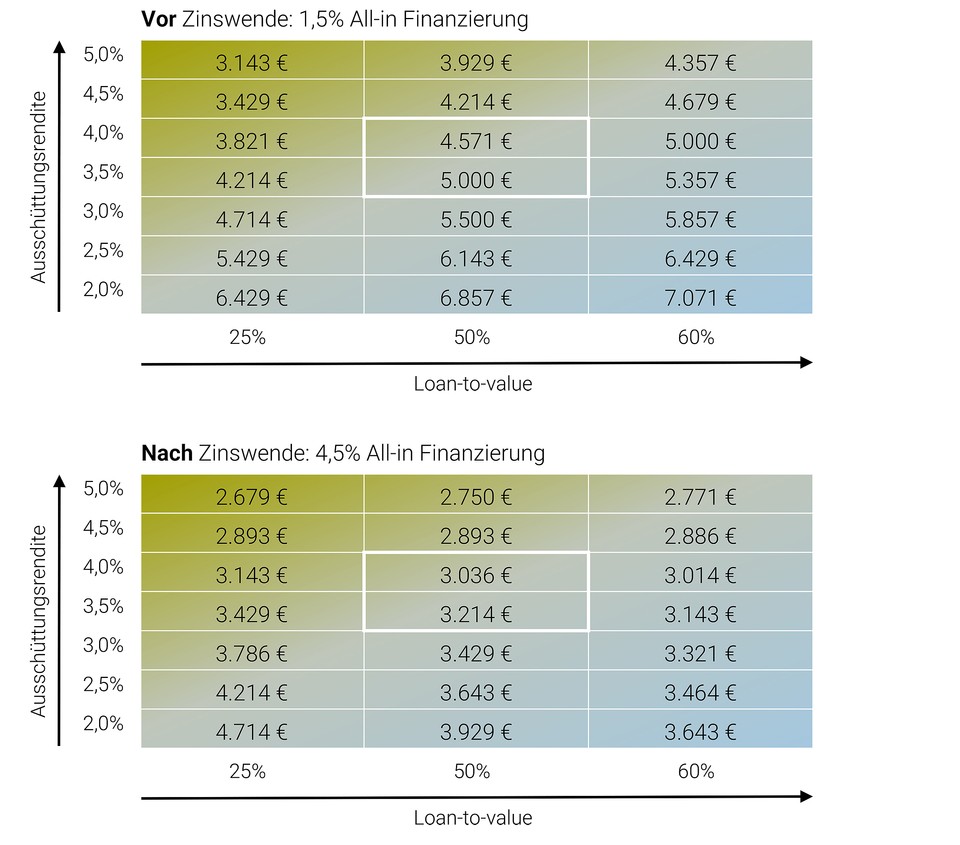

Dementsprechend kamen und kommen Käufe nur dann zustande, wenn eine Verkäuferin bereit ist, den Preis mitzugehen, den eine Käuferin maximal zahlen kann. Daher sind die im Markt realisierbaren Kaufpreisfaktoren deutlich gesunken. Im Bereich Wohnimmobilien konnte man entsprechend 2022 eine Korrektur beobachtet, die sich im ersten Halbjahr 2023 fortsetzte. Wir gehen davon aus, dass die Anpassung der Faktoren im Markt damit für die verschiedenen Sektoren weitestgehend abgeschlossen ist. Willkommen in der Bodenbildung!

Grafik 2: Ankaufsmultiplikator-Spannen Mehrfamilienhäuser H1 2023; Bestandsimmobilien, mittlere Lage

Ausblick: Wie entwickelt sich das Umfeld?

Soweit der Status quo – bleibt die Frage: Wie geht es weiter? Weil wir für die aktuelle Situation kaum auf Erfahrungswerte aus der Vergangenheit zurückgreifen können, ist der Ausblick so schwierig. Gerade, was die Entwicklung des Zinses angeht, gehen die Prognosen aktuell weit auseinander. Insbesondere, was den Zeitpunkt und die Geschwindigkeit fallender Leitzinsen angeht.

Zins

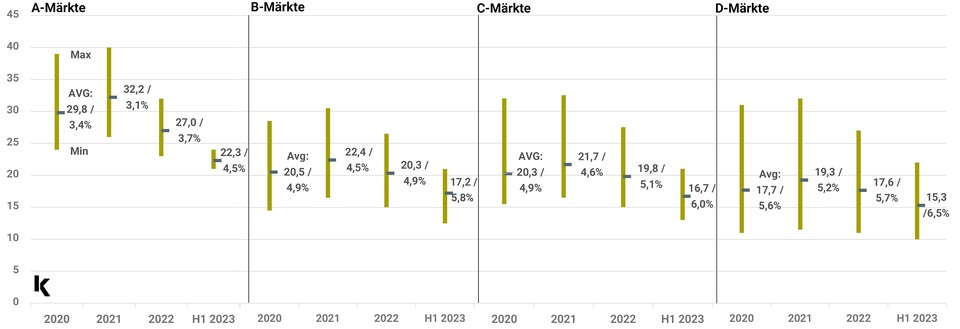

Mit steigender Inflation hat die EZB, wie andere Zentralbanken, die Leitzinsen in den vergangenen Monaten massiv auf 4,5% angehoben, ein Niveau, was es zuletzt im Juli 2008 und zuvor 2000/2001 gegeben hat. Entsprechend sind sowohl die Rendite auf Staatsanleihen als auch Finanzierungskosten angestiegen.

Grafik 3: Zinsgefüge Deutschland 2022/2023

Diese Entwicklung traf den Immobilienmarkt sowohl indirekt – durch die gestiegene relative Attraktivität der konkurrierenden Assetklasse Bonds – als auch direkt – durch höhere Finanzierungskosten.

Die weitere Entwicklung des Zinses bleibt schwer einschätzbar und die Prognosen verschiedener Spezialisten, Analysehäuser und Banken gehen hier auseinander. Der Consensus View ist, dass die Leitzinsen bis Mitte 2024 auf einen Niveau über 4% verharren und Anfang 2025 auf unter 3,5% fallen. Angesichts der nach wie vor – für mich überraschenden – hohen Inflation ein nachvollziehbarer Ausblick. Oxford Economics erwartet hingegen eine schnellere und deutlichere Rückkehr zu niedrigeren Zinsen. Demnach sollen bereits ab 2024 die Zinsen gesenkt werden und sich Ende 2025 auf einem Niveau unter 2% einpendeln. Auch diese Sicht ist vor dem Hintergrund der zunehmend schwächelnden gesamtwirtschaftlichen Lage nachvollziehbar.

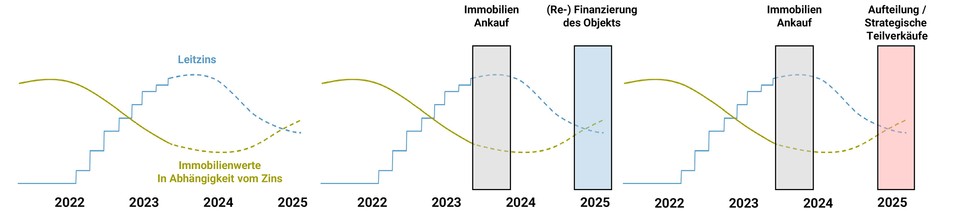

In jedem Fall wird mittelfristig mit fallenden Zinsen gerechnet, was wiederum positiv auf die die Dynamik und Wertentwicklung der Immobilienmärkte auswirken sollte. Die Grafik 4 stellt die verschiedenen Parameter schematisch in Beziehung.

Grafik 4: Schematische Darstellung: Wechselwirkung Zins und Immobilienwerte und implizierte Investmentstrategien

Ceteris paribus sollte ein fallender Zins für eine positive Wertentwicklung sorgen, da Finanzierungen günstiger werden und sich so Objekte zu höheren Ankaufsfaktoren besser rechnen. Eine solche Entwicklung öffnet die Möglichkeiten für interessante Investment Ansätze.

Ein Ansatz ist, aktuell Immobilien zu attraktiven Ankaufsfaktoren mit viel Eigenkapital oder komplett ohne Finanzierung anzukaufen und später zu besseren Konditionen zu finanzieren. So ergäbe sich nicht nur eine positive Wertentwicklung, zusätzlich ließe sich so durch einen dann positiveren Leverage Effekt auch die laufende Ausschüttung erhöhen.

Ein anderer Ansatz wäre spezifisch im Wohnimmobilienbereich denkbar. Denn mit niedrigerem Leitzins und Finanzierungskosten sollte sich auch der private ETW und Häusermarkt wieder öffnen. In dem Fall wäre eine mögliche Strategie, aktuell Mehrfamilienhäuser oder Reihenhausquartiere zu erwerben und bei eben jener Wiederbelebung des privaten Investmentmarktes strategisch einzelne Wohnungen oder einzelne Häuser strategisch zu einem höheren Faktor zu verkaufen und so einen Rendite-Kicker zu generieren.

Je ausgeprägter die Zinsentwicklung nach unten ausfällt, desto attraktiver sollten diese Strategien ausfallen.

Wirtschaft

Die Zinsentwicklung ist dabei natürlich nicht das einzige Marktbestimmende Element. Das gesamtwirtschaftliche Umfeld und der Ausblick haben sich in den vergangenen sechs bis neun Monaten zunehmend eingetrübt. Mit negativem BIP Wachstum in Q4 22 und Q1 23 war Deutschland in einer technischen Rezession, die auch in Q2 23 mit 0% nicht in Wachstum überging. Leading Indicators, wie der PMI1, der Konsumklimaindex2 oder der Composite Leading Indictor der OECD3 bleiben auf niedrigem Niveau und die Wirtschaftswachstumsaussichten der großen Analysehäuser wurden für das laufende Jahr und 2024 nach unten angepasst. Für 2023 gehen die meisten Banken und Wirtschaftsinstitute von negativem Wachstum aus. Die Bundesbank erwartet einen Rückgang des BIPs um 0,5% gefolgt von einem eher unterdurchschnittlichen Anstieg von 1,2% in 2024. Die Commerzbank erwartet indes sogar für das Jahr 2024 einen Rückgang des BIPs um 0,3%4.

Mietmarkt Fundamentals

Während die Zinsentwicklung insbesondere die Kapitalmarktseite des Immobiliensektors beeinflusst, bestimmt die Wirtschaftliche Situation dagegen maßgeblich die Dynamik der Mietmärkte – insbesondere im kommerziellen Immobilienbereich.

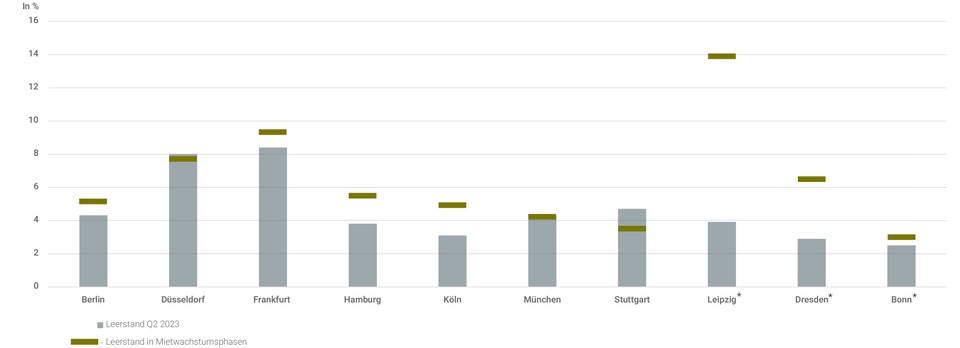

Vor diesem Hintergrund ist zu erwarten, dass Vermietungsaktivitäten in den nächsten 12 bis 24 Monaten eine geringe Dynamik aufweisen, was sich dämpfend auf die Mietenwicklung auswirken dürfte. Bereits in den vergangenen Quartalen sind die Leerstände der Büromärkte in der Tendenz gestiegen, ein Trend der sich fortsetzen dürfte. Diese Entwicklung ist allerdings differenziert zu betrachten. Zum einen sind die Leerstände in vielen Standorte auf einem weiterhin niedrigen Niveau, was weiteres Mietwachstum erwarten erlaubt (siehe Grafik 5). Zum anderen ist die Nachfrage nach Büroflächen selbst heterogen. Während moderne, zentral gelegene Büros mit flexiblen Flächenzuschnitten weiterhin eine hohe Nachfrage sehen, erleben peripher gelegene und ältere Büroobjekte eine geringere Nachfrage.

Grafik 5: Leerstand in Mietwachstumsphasen im Vergleich zum aktuellen Niveau

Der Wohnimmobilienbereich ist weniger direkt von wirtschaftlichen Entwicklungen beeinflusst. Der Mietmarkt ist behäbiger und reagiert tendenziell weniger sensitiv auf kurzfristige zyklische Entwicklungen. Es bräuchte eine lang anhaltende Rezession mit verbundener steigender Arbeitslosigkeit und / oder rückläufiger Kaufkraft, um den Wohnimmobilienmietmarkt nachhaltig negativ zu beeinträchtigen.

Was den Wohnimmobiliensektor aktuell eher treibt ist das nach wie vor strukturelle Missverhältnis aus Angebot und Nachfrage, insbesondere in den wirtschaftlichen und kulturellen Metropolen und vielen Universitätsstädten. Dieses Missverhältnis wird sich in den kommenden zwei Jahren kaum entspannen, sondern eher noch verschärfen, weil der schwer verdauliche Cocktail aus über Jahre hohen Grundstücks- und Baukosten, rapide gestiegenen Finanzierungskosten und einem resetteten Käufermarkt zu deutlich weniger Fertigstellungen in den nächsten 12 bis 24 Monaten führen wird.

Vor diesem Hintergrund ist davon auszugehen, dass der Druck auf den Mietmarkt in den kommenden Quartalen nicht abnehmen wird und die Wohnungsmieten weiter nach oben gehen werden. Angesichts der Höhe der Mieten in den großen Metropolen, erwarten wir, dass die Dynamiken sich verschieben und vor allem attraktive und bezahlbare Städte der zweiten und dritten Reihe überproportionales Mietwachstum sehen werden.

Ökologische Performance

Nachhaltigkeitskriterien haben sich in den vergangenen Jahren von einem „Nice-to-have“ zu einem „Must-have“ und nun zu einem tatsächlichen „Treiber“ des Marktes entwickelt. So gibt es zum einen auf der Verkäuferseite Portfoliobereinigungen vor dem Hintergrund ökologischer Performance. Zum anderen auf der Käuferseite aber nun zunehmend auch spezifische Manage-to-Green Strategien.

Waren ESG Kriterien, vor allem ökologischer Art, bei kommerziellen Gebäuden, insbesondere im Bürosektor, seit vielen Jahren bereits Standard, so setzte sich diese Entwicklung im Wohnimmobilienbereich später durch. Nun aber findet eine ökologische Betrachtung bei nahezu jeder Immobilientransaktion Berücksichtigung. Hier kommt es immobilienspezifisch zu ökologischen auf- bzw. meist zu Abschlägen beim Pricing. Dem sogenannten Brown Discount. Die Höhe dieses Discounts ist dabei sehr Asset-spezifisch und schwer auf Marktebene quantifizierbar.

Ausblick und Strategien im Fokus

War bei der Expo im vergangenen Jahr die Stimmung noch besser als die Lage5, könnte der Tenor der diesjährigen Expo in München sein: Die Lage ist besser als die Stimmung. Das gilt sicherlich nicht für alle Teile des Immobilienmarktes und vor allem die Baubranche steht nach wie vor vor großen Herausforderungen. Aus Investmentsicht hingegen lassen sich vor dem Hintergrund des aktuellen Pricings interessante Investmentstrategien entwickeln, sofern sie nicht zu sehr auf den Einsatz von Fremdkapital bauen.

Mögliche Strategien sind dabei in allen Sektoren auszumachen. Es gilt aber im Allgemeinen, dass nicht die Entwicklung des Gesamtmarktes der große Treiber ist, sondern es viel mehr auf Fundamentalanalysen von Angebot und Nachfrage, sowie auf Asset-Spezifika ankommt. Und auf die Arbeit am Objekt. Back to the Basics. Back to the Experts.

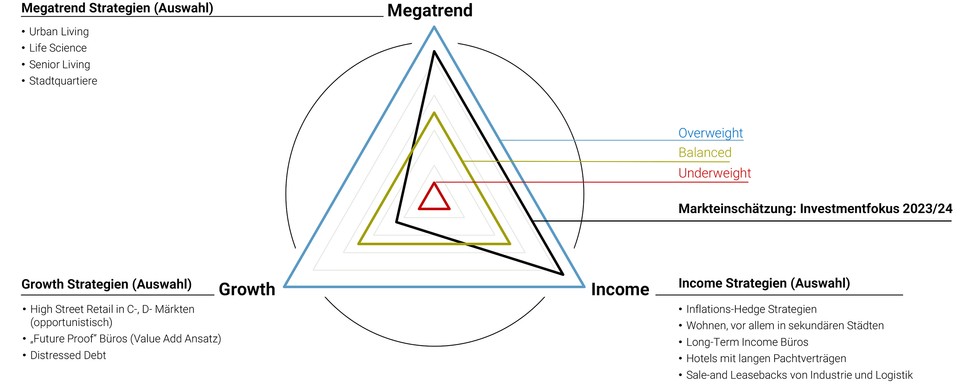

Im Folgenden habe ich in der Lübke Kelber Investment Matrix verschiedenen Investmentstrategien aufgeführt, die aus unserer Sicht im Fokus von Investorinnen sein wird. Die Investmentmatrix setzt sich aus den klassischen Feldern der IRR getriebenen Wachstumsstrategien und der Ausschüttungsrendite getriebenen Income Strategien zusammen. Letztere sind in der Regel Core und Core+ basiert. Als zusätzliche dritte Komponente des Investment Spektrums sehen wir Megatrend getriebene Strategien, die in der Regel sehr langfristig gedacht sind und auf strukturelle Trends, auf Megatrends setzen.

Grafik 5: Lübke Kelber Investment Matrix 2023 / 2024

(1) Siehe beispielsweise Trading Economics: Germany Manufacturing PMI - August 2023 Data - 2008-2022 Historical (tradingeconomics.com)

(2) Siehe GFK: Konsumklima weiterhin im Auf und Ab auf niedrigem Niveau (gfk.com)

(3) Siehe OECD: Leading indicators - Composite leading indicator (CLI) - OECD Data

(4) Commerzbank Prognosen, 08.09.2023: GrowthandInflation.pdf (commerzbank.de)

(5) Immobilien Zeitung, 41/22, 13.10.2022: „Die Stimmung ist besser als die Lage“